【市場聚焦】銅:2025年銅礦供需如何?

發布時(hour)間:2024-11-06

國(country)際實業INTERNATIONAL INDUSTRY

相較今年而言,明年銅礦的(of)緊張程度并未緩解,且由于(At)新建冶煉廠的(of)緣故使得供需缺口擴大(big),這(this)樣的(of)預期下明年長單談判工作(do)更爲(for)艱巨,TC價格或較今年出(out)現明顯下滑。因此,當前國(country)内煉廠更應主動采取相應措施,從而在(exist)四季度的(of)談判博弈上(superior)占據更多的(of)主動權。

進入四季度,海外礦企與國(country)内冶煉廠即将開展2025年進口銅精礦的(of)長單Benchmark談判工作(do),但今年銅礦供需預期偏緊使得現貨TC呈快速下滑态勢,最低甚至跌至負值,無疑給明年的(of)長單TC帶來(Come)了(Got it)較大(big)壓力。

此前,Antofagasta于(At)國(country)内冶煉廠敲定的(of)年中長單TC/RC爲(for)23.25美元/幹噸及2.325美分/磅,而本周CSPT将四季度現貨采購指導TC/RC由三季度的(of)30美元/噸及3美分/磅上(superior)調至35美元/噸及3.5美分/磅,皆較2024年的(of)長單價80美元/噸及8美分/磅有明顯下滑。由此,市場更爲(for)關注明年銅礦的(of)長單價格,如若大(big)幅調降,冶煉廠生(born)産壓力将日益突顯。

因此,在(exist)談判工作(do)開啓之前,本文梳理了(Got it)2025年全球銅礦的(of)潛在(exist)新增産能,并在(exist)對應增量預期的(of)基礎上(superior),構建明年的(of)銅礦供需平衡,以(by)期對加工費可能的(of)走向形成參考。

Part.01

樂觀預期下2025年

全球新增銅礦産量超60萬噸

根據各大(big)上(superior)市礦企的(of)季報和(and)年報,2025年全球銅礦的(of)新建投産項目相對有限,更多的(of)是(yes)2024年新建、擴建項目的(of)持續爬産,以(by)及老礦山的(of)複産、擴建項目,所給予的(of)增量将于(At)明年逐步體現。相應礦山的(of)預期如下表所示:

圖表 1:2025年銅礦增量預期

數據來(Come)源:上(superior)市公司财報,中糧期貨研究院

對于(At)明年,銅精礦的(of)增量更多集中于(At)南美及非洲地(land)區,兩者占全球增量近70%。其中,南美地(land)區主要(want)體現在(exist)智利、秘魯、巴西及厄瓜多爾,非洲地(land)區主要(want)體現在(exist)剛果及贊比亞。

智利:Codelco旗下的(of)Rajo Inca項目,旨在(exist)擴建Salvador銅礦,使其從露天地(land)下結合礦轉爲(for)露天礦,從而延長壽命、提升産能。去年該座礦山銅礦産量僅1.3萬噸,今年基本處于(At)停産狀态,伴随9月擴建項目的(of)逐步完成,預計明年産量将有所恢複。泰克資源旗下的(of)Quebrada Blanca二期擴建項目于(At)去年建成,目前完成所有配套建設後處于(At)持續爬産階段,達産狀态下,預計明年增量爲(for)4.3萬噸。MMC與Capstone共同擁有的(of)Mantoverde銅礦已于(At)今年7月開始生(born)産,達産後年産銅精礦約爲(for)8-9萬噸,明年給予5萬噸的(of)增量預期。South 32與KGHM共同持股的(of)Sierra Gorda銅礦目前正進行擴建升級,預計明年同比将增産約3萬噸。

秘魯:中鋁旗下的(of)Toromocho銅礦目前正進行二期擴建,擴建完成後其産能将由20萬噸提升至30萬噸,預計明年增産約4萬噸。五礦旗下的(of)Chalcobamba項目爲(for)Las Bambas銅礦的(of)下一(one)階段開發項目,目前其采場持續開發,預計明年将貢獻5萬噸的(of)增量。

其他(he)南美地(land)區:位于(At)巴西的(of)新建礦山Tucumã銅礦将于(At)今年投産,達産後年産銅礦約5.3-5.8萬噸;銅陵有色旗下位于(At)厄瓜多爾的(of)Mirador銅礦二期擴建項目已獲批,最樂觀情況下明年完成,或将貢獻5萬噸增量。

剛果:由紫金礦業及艾芬豪共同擁有的(of)Kamoa-Kakula銅礦三期擴建項目已于(At)今年6月提前建成投産,達産後總産量将提升至60萬噸以(by)上(superior),預計明年将貢獻約10萬噸的(of)增量。

贊比亞:第一(one)量子旗下的(of)Kansanshi銅礦三期預計将于(At)2025年中期完工,将銅礦的(of)年産能提升至20萬噸以(by)上(superior),預計明年将新增銅礦産量約3萬噸。

除上(superior)述地(land)區外,其餘銅礦的(of)增量将體現在(exist)亞洲、歐洲及北美,但總體占比相對較小。亞洲地(land)區主要(want)包含:力拓旗下位于(At)蒙古的(of)Oyu Tolgoi銅礦的(of)二期擴建項目,2025年将繼續維持爬産狀态,預計同比小增約2萬噸;由中國(country)黃金國(country)際擁有的(of)位于(At)西藏地(land)區的(of)甲瑪銅礦于(At)今年逐步恢複運營,此前該座礦山于(At)去年3月受到(arrive)尾礦庫内尾砂外溢的(of)影響而停止運營,預計明年複産貢獻約1.5萬噸增量。歐洲地(land)區主要(want)是(yes)俄羅斯的(of)新建礦山Malmyzhskoye銅礦的(of)投産,樂觀估計下或将新增10萬噸産量。北美地(land)區主要(want)是(yes)位于(At)美國(country)亞利桑那州的(of)Mineral Park銅礦,該座礦山曾于(At)2015年停産,有概率于(At)明年重啓,貢獻約1.7萬噸增量。

綜上(superior),在(exist)不(No)考慮礦山潛在(exist)幹擾事件的(of)情形下,樂觀預計2025年全球銅礦産量将較今年增加約62萬噸。

Part.02

銅精礦供需緊張格局加劇

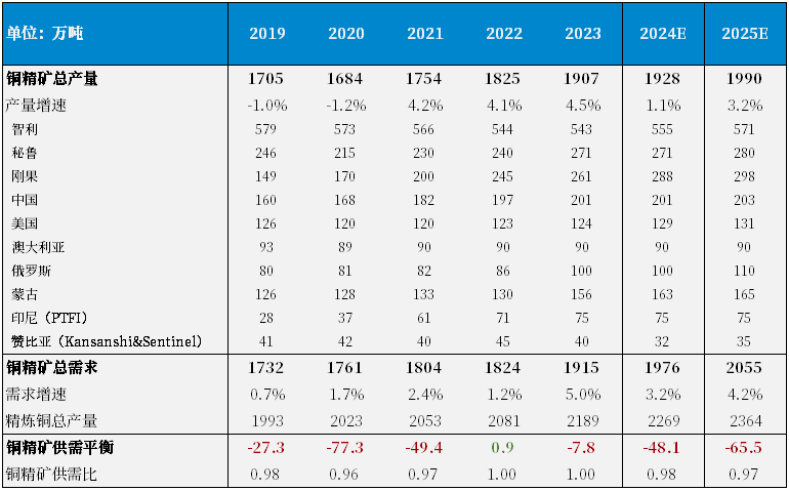

根據前文所述,我(I)們(them)初步構建了(Got it)明年全球銅精礦的(of)供需平衡,具體結果如下表所示:

圖表 2:全球銅精礦供需平衡

數據來(Come)源:中糧期貨研究院

根據預期,2025年銅精礦産量較今年增加62萬噸至1990萬噸,同比增速約爲(for)3.2%,但因其并未考慮潛在(exist)的(of)幹擾率,實際銅礦産量增速或低于(At)這(this)一(one)預期。銅精礦需求方面,明年冶煉廠增量重點集中于(At)海外,即印尼冶煉廠于(At)今年建成後,2025年給予65萬噸的(of)精煉銅增量預期,在(exist)國(country)内新增30萬噸精銅産量的(of)預期下(暫不(No)考慮主動或被動減産的(of)情況),全年銅精礦需求量或增加近80萬噸,增速達4.2%。由此,明年銅精礦供需缺口将由今年的(of)48萬噸擴大(big)至66萬噸,銅精礦供需緊張格局随之加劇。

綜上(superior),相較今年而言,明年銅礦的(of)緊張程度并未緩解,且由于(At)新建冶煉廠的(of)緣故使得供需缺口擴大(big),這(this)樣的(of)預期下明年長單談判工作(do)更爲(for)艱巨,TC價格或較今年出(out)現明顯下滑。因此,當前國(country)内煉廠更應主動采取相應措施,從而在(exist)四季度的(of)談判博弈上(superior)占據更多的(of)主動權。

*本文來(Come)源中糧期貨研究中心

*本文不(No)代表我(I)集團之投資建議